天风证券:给予盛弘股份买入评级

天风证券股份有限公司孙潇雅近期对盛弘股份进行研究并发布了研究报告《AIDC提供新增长点,充电桩&储能持续布局出海》,给予盛弘股份买入评级。

盛弘股份(300693)

24年及25Q1业绩平稳增长,24年毛利率同比有所下滑

24年合计实现营收30.36亿元,yoy+14.53%;归母净利润4.29亿元,yoy+6.49%;扣非净利润4.17亿元,yoy+9.48%。毛利率39.20%,yoy-1.81pcts。净利率13.98%,yoy-1.15pcts。

2025Q1营收6.04亿元,yoy+0.87%;归母净利润0.73亿元,yoy+9.87%;扣非净利润0.68亿元,yoy+14.26%。毛利率39.61%,yoy+0.07pcts,qoq+2.55pcts。净利率11.80%,yoy+0.83pcts,qoq-4.89pcts。

24年拆分:新能源业务拖累增速及盈利能力,AIDC带动电源业务增长1、新能源电能变换设备:实现收入8.57亿元,yoy-5.80%,毛利率29.64%,同比下降3.49pcts。

2、电动汽车充电设备:实现收入12.16亿元,yoy+43.04%,毛利率38.15%,同比下降1.46pcts。

3、工业配套电源:实现收入6.03亿元,yoy+13.11%,毛利率54.23%,同比上升0.58pcts。人工智能发展带动智算中心的大规模建设,以及半导体等高端制造业在政策等因素的促进下,公司业务实现正增长。

4、电池检测及化成设备:实现收入2.96亿元,yoy-0.93%,毛利率39.35%,同比下降5.55pcts。

公司展望:加速产品、应用、海外市场覆盖,电源业务积极参与AIDC建设

1)储能:产品层面研发更适用于电网侧储能的产品和技术;市场层面坚持注重海外市场的战略,积极拥抱国内出海企业及拓展海外本土客户。

2)充电桩:拓展如商用车等场景的产品覆盖;提升快充领域渗透率;继续加快海外充换电产品的布局。

3)工业配套电源:随AIDC不断发展,公司积极参与并快速布局相关产品和解决方案。未来将致力于成为数据中心综合用电解决方案的供应商。盈利预测

受新能源相关业务的收入及盈利能力下降影响,公司2024年业绩增速有所放缓;展望25年,我们看好公司:工业配套电源业务持续受益AIDC建设加速;储能、充电桩产品的出海加速有望带动业务加速,并重新提升业务毛利率。

基于公司24年及25Q1经营情况,我们调整公司25-27年营业收入预测至39.9、51.9、64.9亿元(原值为25-26年47.0、58.8亿元),归母净利润5.6、7.6、9.8亿元(原值为25-26年6.72、8.57亿元),对应当前估值16、12、9X PE,维持“买入”评级。

风险提示:贸易政策及境外销售风险、下游光伏/储能装机需求不及预期、竞争加剧、毛利率下降风险、原材料价格上涨。

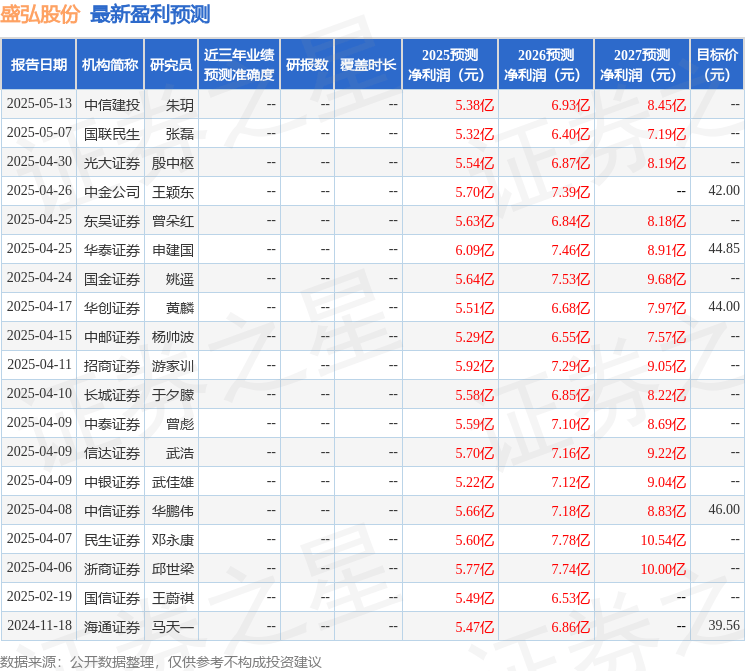

最新盈利预测明细如下:

该股最近90天内共有19家机构给出评级,买入评级16家,增持评级3家;过去90天内机构目标均价为43.25。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

评论